Le Contrarien - Market timing : Indicateurs cycliques

Les indicateurs cycliques (ou d'éternel retour) sont au nombre de six :

Cycle du PIB

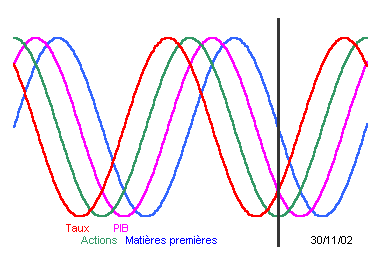

Taux, actions et matières premières sont influencés par l'économie et l'influencent. Ces 3 grandes classes d'actifs surperforment tour à tour au fil de l'évolution du PIB. En règle générale, les taux sont en avance de phase par rapport aux actions, elles-mêmes en avance par rapport au PIB. Les matières premières sont en retard de phase. Ainsi, l'orientation des taux, du PIB et des matières premières permet de prévoir l'évolution du marché actions.

Cycle des PER

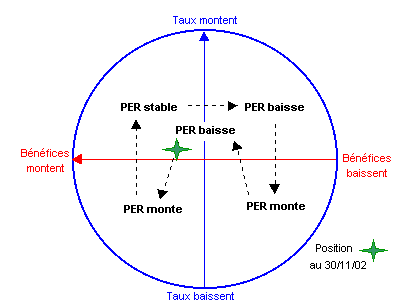

Le PER, ou ratio cours/bénéfices, du marché est influencé à la fois par les taux et par les résultats des sociétés. Ces deux facteurs interagissent pour aboutir à des fluctuations du PER, qui tendent à se répéter avec les cycles économiques.

Rotation des styles

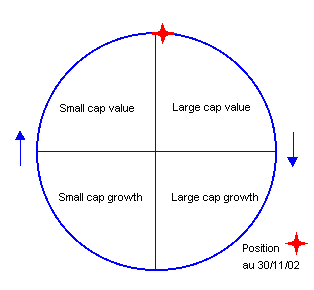

On peut distinguer quatre grands styles d'investissement, en fonction de la taille des sociétés concernées (petites ou grosses capitalisations) et du type de valeur (de croissance ou bien bon marché). Le marché suit des modes. Les styles alternent en faveur. Les périodes de surperformance d'un style durent plusieurs années.

Rotation sectorielle

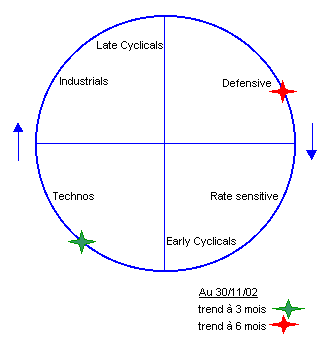

Le cycle économique favorise des secteurs boursiers différents à chacun de ses stades. Par exemple, en phase de récession, les actions défensives surperforment, suivies par les sociétés sensibles aux taux, au fur et à mesure que la banque centrale injecte des liquidités pour relancer l'économie.

Comme l'ordre de rotation des secteurs se répète, il faut savoir lequel surperforme à chaque instant, de façon à être bien positionné. Inutile d'acheter des valeurs technologiques en début de récession !

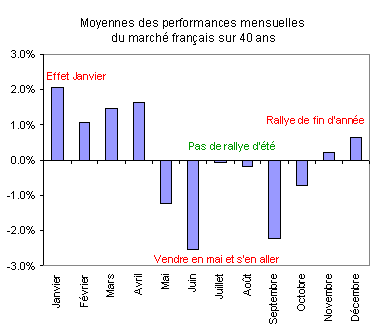

Saisonnalité

Le marché abonde d'adages et de clichés. Certains sont justes. L'effet janvier, le rallye de fin d'année et l'idée de vendre en mai pour ne revenir qu'en décembre sont confirmés par l'analyse statistique. Il n'y a pas de rallye d'été.

Les marchés anglais et américains ont des saisonnalités similaires. Ce phénomène est ancien. La littérature boursière du XIXme siècle le mentionne. Les raisons avancées sont comportementales ou liées aux flux de capitaux.

Phases cours/volume

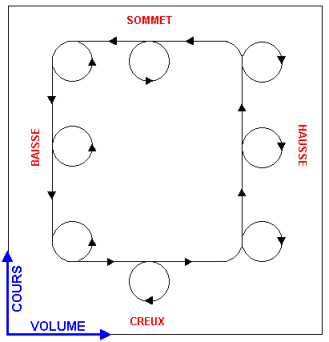

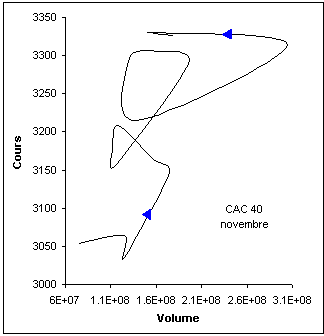

La rubrique Indicateurs internes expose l'intérêt d'une étude du volume. L'observation du diagramme des phases rend cette étude aisée. On représente la trajectoire du marché dans un espace cours-volume. Dans cet espace, le marché tourne dans le sens des aiguilles d'une montre s'il est haussier, et dans le sens contraire s'il est baissier.

Le diagramme ci-dessus est schématique. Comme le montre le diagramme ci-contre, en pratique les trajectoires ne sont pas aussi régulières.

Retour au sommaire du 'Contrarien'

Retour au sommaire du 'Contrarien'

Retour au sommaire de 'La Bourse pour les nains'

Retour au sommaire de 'La Bourse pour les nains'

Rubriques

Meilleurs courtiers en Bourse

Meilleurs PEA

Toutes les données du CAC40

Livres finance et Bourse

Newsletter

Pour recevoir nos derniers articles, détachements de dividendes et offres de placements :

Nous contacter ou nous suivre sur les réseaux

Site hébergé par OVH - 2 rue Kellermann - 59100 Roubaix - France - Tel : 09 72 10 10 10